プロフィール

税理士。株式会社ArtBiz代表取締役。

芸術学部卒という税理士として異色の経歴を持ち、芸能・芸術/クリエイターに特化した税理士事務所を経営。

また、WEBメディアでの発信を得意とし、税理士として日本最大級のYouTubeチャンネル運営(登録者29万人超)現在はオンラインサロン「大河内薫マネリテ戦略室」を活動の中心に据えて、お金の教育を義務教育に導入すべく活動中。

小学校~大学まで、実際の学校現場で「お金の授業」をしている。著書は累計24万部突破。

※本記事は2021年11月2日にオンラインで開催された「大学では教えてくれない!就活生が知っておきたいお金の話」のイベントレポートです。

お金について、不安を感じている人は少なくありません。就職活動においても、求人票で提示されている月給で、どのような生活ができるのか、あまりイメージがついていない学生さんも多いのではないでしょうか。

本イベントは、税理士の資格を持ち、YouTubeやvoicy、abemaTV等、各種メディアで広い世代への分かりやすい解説で定評のある大河内薫さんにお話を伺いました。

目次

将来のお金の不安、どう向き合う?

就活前に知っておきたいお金の話

大河内さんによるゲストトークでは、就活前に知っておきたいお金の知識をご紹介。

税金や保険料ってどれくらいかかるの?貯金と投資、どっちがいい?就職活動において注目すべきポイントは?さまざまな視点から、お金について語っていただきました。

お金とは、生きるための”必要な道具”

本日は、給料や貯金、年金など、社会に出てから必要なお金についてご説明していきます。

僕たち日本人は、学校教育でお金について学ぶことがありません。上司に教えてもらえば大丈夫と考えているかもしれませんが、彼らもまたお金について学んだ経験がありません。お金については自分で学ぶしかないことを、頭の片隅に入れていただきたいです。

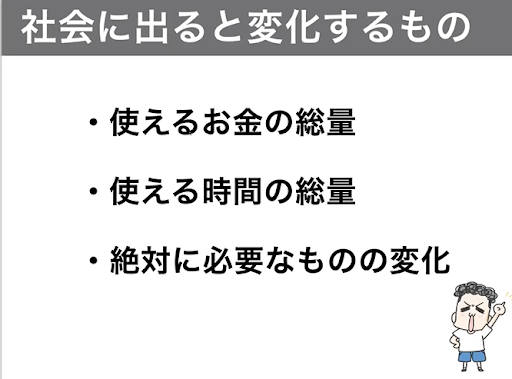

まず、本題に入る前に社会人になると何が変化するかについてご説明します。一つ目は使えるお金の総量が増えます。僕が学生の頃、月5万円アルバイトで稼げると大金でした。しかし就職すると、いきなり毎月15万円ほど入ってくるようになります。その一方、二つ目にあるようにフルタイムで働くことになると、悲しいことに使える時間の総量は減りますね。三つ目は、絶対に必要なもの、すなわち衣食住に関わるものを自分で用意するようになります。それを手に入れるために、お金は必要不可欠なものとなってきますね。

資本主義社会の中にいて、どこか「お金に支配されている」「お金に操られている」というイメージを持つ方もいるのではないでしょうか。しかしお金は、「道具」でしかありません。道具は使い方を学ぶことが大事です。しかし、日本では誰ひとり学校教育でお金について学んでいません。逆に、今日ちょっと学んだだけでも、社会に出たときにリードできる存在になります。この機会に学んでいきましょう。

月給と手取りの関係

皆さんに質問です。求人票の募集要項に「月給20万円」とあるとき、手取りはいくらになるでしょうか。

一番下の、167,490円が手取りです。少ないと思う方もいるかもしれません。

この計算式で何が行われているかというと、赤い数字が天引きされています。天引きとは、会社が給料から代理で納めてくれるということです。これは法律で決まっていることであり、詐欺でも何でもありません。

細かい内容について見ていくと、まず健康保険。皆さん病院に行っても、医療費の3割しか負担をしないですが、それは健康保険を払っているからです。学生さんにおいては、両親が払ってくれています。ちなみにこの保険料は、東京都在住35歳以下の独身の方を前提とした金額です。次に年金。これが一番高いですね。毎月18,300円が引かれます。次に労働保険600円。仕事中にけがをしたときや、失業したときに手当をもらえるようにするための保険料です。最後に所得税3,770円。ここで特筆すべきは、「税金」は所得税だけだということです。高いのは社会保険であって、税金ではないんですよね。

そして残念なお知らせがあります。この給料明細は入社1年目のもので、2年目は、ここに住民税がプラスされます。月給20万円のままだと、マイナス6,800円です。だから翌年、昇給しないと手取りが減ります。人生設計に関わる問題なので、絶対に覚えていてほしいポイントです。

年金は「投資」で運用している

毎月の給与から年金をこれだけ納めているということが把握できたところで気になるのが、果たして皆さんの世代がもらえるのかという疑問だと思います。ぜひ上司に聞いてみてください。大半の人は「もらえない」と答えると思います。

僕の答えは「もらえます」。年金の財源は、年金と税金と公的年金を運用する独立行政法人、GPIF(Government Pension Investment Fund)です。日本では、僕ら現役世代が払った年金が、ストレートで年金給付世代に届く形式を取っていますが、それだけでは足りないため、一部税金で賄われています。しかし超高齢社会の日本では、これでも足りません。だから政府は、独立行政法人であるGPIFを設立して、年金のための財源を運用しているのです。これは貯金ではなく「投資」です。

ここはぜひ覚えていただきたいポイントです。国は年金という制度を支えるための財源として、「貯める」ではなく「投資する」ことを選んでいます。そして現状、その投資はうまくいっており、20年間で約100兆円の利益をもたらしています。逆に言うと、貯金でためていたら今よりも100兆円減っていたということです。これはすごい事実です。

貯金と投資のバランスは、どう決める?

次に、貯金と投資についての話に移ります。「貯金と投資、両方を視野に入れる」が僕の結論です。投資は、長期勝負だと勝てる確率が上がるものの、短期勝負だと負ける確率が高くなります。株を今買って1か月後に売るというのは特殊な訓練を受けた人たちと戦うことになるため、非常にリスクが高いと言えます。

だから、初任給をもらっていきなり投資をするのはNGです。まずは生活費の半年分くらいを貯金するのが王道です。失業や病気など生活が困ったときに生きていくための備えは、株式ではなくお金でしておきましょう。株式では、減ってしまう可能性があるからです。それが投資をする上での大前提となります。

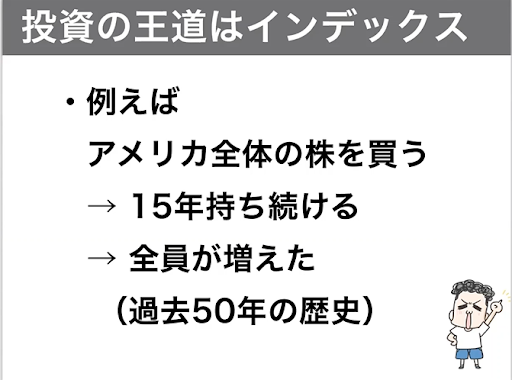

投資のおすすめは「インデックス投資」です。全体の株を買う形です。いわゆる株式の詰め合わせパックですね。投資信託の手法でもあります。これだと、1社倒産したとしてもそれほど影響を受けません。一方で、1社が著しく業績が上がっても影響を受けません。損もしづらいけど、得もしづらい投資です。

「投資は怖いもの」「ギャンブル」というイメージがあるかもしれませんが、アメリカの株式に関していえば、過去50年間どのタイミングで買ったとしても、15年間持ち続けることで全員の金額が増えたという事実があります。

一方貯金の方では、インフレのリスクがあります。たとえば300万円貯金しても、300万円で買えるものが減っているかもしれないのです。

すなわち、貯金と投資、どちらもメリット、デメリットが存在するということです。だから、両方やっていくことを国も推奨しています。つみたてNISAやiDeCoというキーワードを聞いたことがある方もいると思うのですが、これはインデックス投資の1つです。手堅い商品を少しずつ買って、20年後に増えていればいいなと考えるものです。これは国が用意した制度であり、税金が優遇されています。まず始めるのであれば、つみたてNISAがおすすめです。

転職が必須な時代のファーストキャリアとは

最後に、仕事の選び方についてもお話しします。

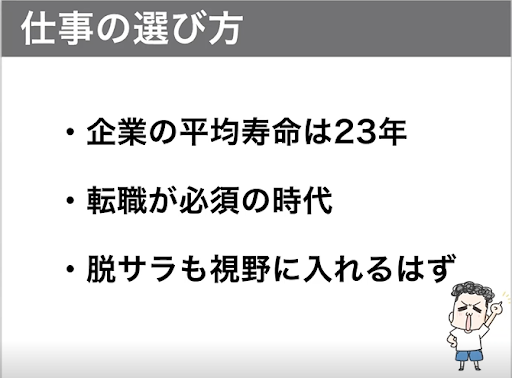

センセーショナルなデータですが、企業の平均寿命は23年と言われています。理論上、22歳で入った会社は45歳で倒産します。終身雇用は間違いなく崩壊しており、転職は必須の時代です。これは事実として受け止めていただきたいです。

であれば、転職を前提に最初の仕事を選ぶべきです。僕ならばスキルを学べる会社を選べます。たとえばプログラミングを学べたり、ベンチャースピリットを学べたりする会社に就職します。

僕が提唱したいもう一つの視点は、副業可能かどうかです。これは一意見にすぎませんが、安倍内閣の時代から副業を推奨しているのにも関わらず副業が不可能な会社は、時代と逆行しているといえます。副業するかしないかは自己判断ですが、企業選びの参考にしていただければと思います。

本日は以上です。これから社会に出ていく皆さんに、今回の内容がちょっとでも頭に残ってくれると嬉しいです。また覚えきれない場合は、この記事やYouTubeに戻って学び直していただけたらと思います。

質疑応答

ゲストトークの後は、参加学生からの質問にお答えいただきました。

Q.銀行口座はどうやって選ぶべき?

A.基本的には手数料が安くて使いやすい銀行口座がおすすめです。投資するならばネット証券が使いやすいので、楽天銀行や住信SBI銀行などがおすすめです。ただ、会社が大きくなればなるほど、給料受取口座が指定される場合が多いです。とはいえ入金された給料を別の口座に振り込めばいい話なので、ネット銀行を1つ持っておくのがおすすめです。

Q.大学生でも投資できますか?いくらから可能ですか?

A.証券口座があればだれでもできます。金額としては、株式が買える金額があればできます。個別の株式だと結構な金額が必要となりますが、投資信託であれば一口1000円などのレベルからはじめられます。リスクも小さいので、投資信託で少額から始めるのがおすすめです。

Q.投資の練習アプリで勉強したほうがいいでしょうか?

A.短期トレードの練習アプリですね。専業投資家として生きていくならまだしも、僕は基本的におすすめしておりません。僕たちがまずやるべきは、ほったらかしておくだけの長期的な投資だと考えています。長期的な投資においては、練習アプリは必要ありません。

Q.投資の学び方について教えてください。セミナーに参加した方がいいでしょうか?

A.無料の投資セミナーは絶対に行くべきではありません。投資商材が付随する可能性が高いからです。まずは、YouTubeや本で勉強してみてください。僕が書いている本も、ギャグ漫画としてお金のことを学べるのでおすすめです。

Q.FXなど投資にはさまざまな種類がありますが、初心者におすすめはありますか?

A.初心者は投資信託を毎月定額で積み立てていくインデックス投資がおすすめです。FXや短期トレードは、投資のプロと戦うことになるので避けていただきたいです。

Q.仕事を選ぶとき、大河内さんなら地方の中小企業と都市部の大企業どちらを選びますか?大都市は年収は高いが物価が高く、出費が多いため手元に残るお金が少なく、地方は逆のことが言えるのではないかと考えています。個人的にはお金や働き方ならば地方、ネームバリューや刺激であれば大都市と思っています。

A.まさに質問者さんのいう通りだと思います。仕事もお金も、人生を送るための手段です。家族で幸せに過ごしたいならば都会の刺激はいらないでしょう。まずはどう生きるか、どうなりたいかを思い描いてみてください。

Q.私は大学1年生で奨学金を2つ借りており、1つは無利子、もう1つは有利子のものです。将来返せるか不安です。奨学金を借りている場合にやったことがいいことや避けた方がいいことがあれば教えていただきたいです。

A.奨学金は一言でいうと借金です。返せるか不安になるのは当然だと思います。まずは借金と何か、利息とは何かをちゃんと勉強しなければいけません。質問者さんだと、有利子から返していくことになると思います。ここは返すしかないので、これを逆手にとってお金の勉強をしっかりしていただきたいです。

余談ですが、お金について詳しい方はお金で失敗している方が多いんです。だからお金を学んでいるんですね。社会に出る前にしっかり学んでおけば、挽回のチャンスはいくらでもあると思います。

まとめ

就活前に知っておきたいお金に関する知識を網羅的に教えていただいた本イベント。参加した学生からは、「お金について基本的ながら知らないことを知れて良かった」「お金について知っておくべきこと、勉強しておくべきことが分かった」などの意見をいただきました。

本記事を参考に、学生生活・就職活動に役立てていただければ幸いです。

イベントレポートに書ききれなかった皆さんの気になるエピソードが盛り沢山!ワイワイと盛り上がったイベントの様子もお楽しみいただけます。

当日参加された方も見逃してしまった方も是非、配信動画をご覧ください!

無料

- ▼ 自己分析に役立つ適性検査(GPS)

関連記事

シェア

シェア